Dostosowanie SAP Concur do polskich wymogów rachunkowych i podatkowych

SAP Concur jest nowoczesnym narzędziem do zarzadzania podróżami służbowymi i fakturami od dostawców.

W ramach SAP Concur możemy wyróżnić:

- Concur Expense – program do rozliczania kosztów podróży służbowych

- Concur Travel – umożliwiający planowanie oraz rezerwację podróży

- Concur Invoice – program do zarządzania fakturami od dostawców

SAP Concur jako rozwiązanie globalne doskonale dostosowany jest do międzynarodowych standardów oraz zintegrowany jest z innymi dużymi systemami firm takich jak: UBER, Airbnb, itp. Jednak jeżeli chodzi o spełnienie wymogów prawno-podatkowych w warunkach polskich, system wymaga wielu dostosowań zarówno w zakresie prawidłowości rozliczeń w księgach rachunkowych jak i spełnienia wymogów podatkowych, szczególnie w zakresie podatku VAT.

Wdrożenie i integracja SAP Concur Expense

Zagadnienia, które są najczęściej podnoszone przy wdrożeniu Concur Expense od strony podatkowej to przede wszystkim dostosowanie do raportowania VAT (pliki JPK) – już po przeniesieniu do programu finansowo-księgowego. W praktyce najczęściej spotykamy się z integracją z systemem SAP, ale zdarza się również potrzeba importu do innych programów.

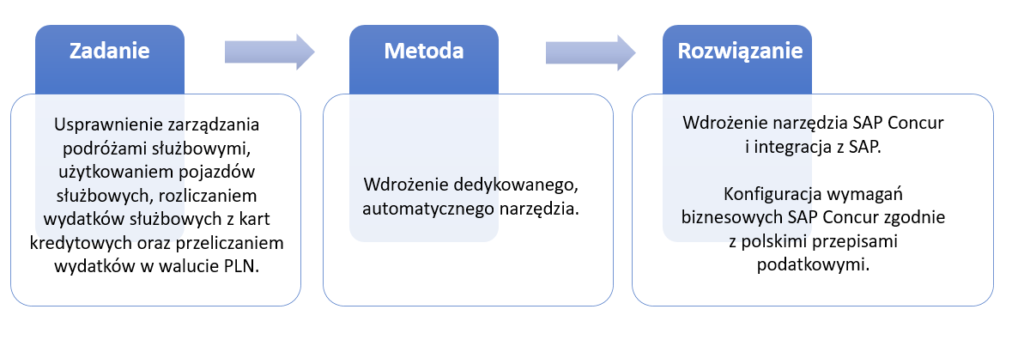

Dzięki posiadanej wiedzy i doświadczeniu Zespół MDDP Outsourcing pełnił rolę doradcy przy integracji SAP Concur – Expense z systemem SAP w międzynarodowej firmie budowlanej.

W pierwszej fazie, zostały poddane analizie i dostosowaniu między innymi takie zagadnienia jak:

- Wydatki pracownicze a JPK VAT

Wydatki związane z rozliczeniami pracowniczymi co do zasady księgowane są na koncie pracownika. Jeżeli faktura, którą pracownik przedstawia do rozliczenia zawiera VAT naliczony podlegający odliczeniu, to możliwe jest prawidłowe zarejestrowanie kwot VAT w odpowiednich rejestrach. Aby uzyskać prawidłowe dane dotyczące kodów i kalkulacji podatku naliczonego konieczne jest skonfigurowanie tabeli podatkowej w SAP Concur w identyczny sposób jak w SAP.

Natomiast standard Concur nie przewiduje w takich przypadkach dodatkowych pól wymaganych do prawidłowego raportowania transakcji w JPK VAT, np. nazwa i NIP kontrahenta.

- Wydatki związane z samochodami osobowymi

Obecne zasady ujmowania wydatków związanych z eksploatacją samochodów osobowych w Polsce istotnie różnią się od rozwiązań stosowanych w standardzie obsługi SAP i SAP Concur. Wprowadzone zostało ograniczenie w odliczaniu podatku naliczonego jak i kosztów uzyskania przychodów w odniesieniu do wydatków eksploatacyjnych (paliwo, przeglądy, naprawy, przejazdy drogami płatnymi, mycie i kosmetyka) dotyczących pojazdów samochodowych, gdy samochód jest przeznaczony do celów związanych z opodatkowaną działalnością gospodarczą, jak i do celów użytku prywatnego.

- VAT naliczony od wydatków związanych z samochodami

W ramach SAP Concur istnieje kilka rozwiązań dotyczących częściowego odliczenia podatku VAT. Warianty najczęściej stosowane to:

– Dedykowany kod VAT, który powoduje wewnętrzną kalkulację podatku już w SAP Concur.

Zastosowanie dedykowanego kodu VAT, do którego przypisany jest mechanizm podziału kwoty VAT na część, która podlega odliczeniu i część, która nie podlega odliczeniu. Taki kod jest wybierany przez pracownika bezpośrednio podczas rozliczania wydatku lub przypisany do danego typu wydatku w konfiguracji systemu. Takie rozwiązanie pozwala na zminimalizowanie zmian wprowadzonych w SAP Concur, jednak wymaga dokładności oraz wiedzy dotyczącej odliczania podatku VAT przez wszystkich użytkowników podczas rozliczania delegacji. W trakcie wprowadzania danych rozliczanej faktury, pracownik musi wybrać z rozwijanej listy odpowiedni kod, który ma zastosowanie do wymagań odliczenia % VAT.

– Dodatkowe dedykowane pole

Dodanie i możliwość oznaczania przez użytkowników dodatkowego znacznika typu „check box”, który będzie powodował ustawienie dedykowanego kodu VAT i w konsekwencji odliczenie 50% VAT

2. Wydatki związane z samochodami a koszty uzyskania przychodów

Aby można było prawidłowo ująć koszty uzyskania przychodów związane z wydatkami samochodowymi, konieczna jest dodatkowa kalkulacja kwot ujętych na fakturach kosztowych – umożliwiająca zaliczenie 75% poniesionego wydatku do kosztów uzyskania przychodów

Poprzez zastosowanie odpowiedniego interfejsu, SAP pozwala na wydzielenie na kontach Księgi Głównej odpowiedniej kwoty kosztów, która może być zaliczona do kosztów uzyskania przychodów (KUP). Istnieją dwa sposoby aby uruchomić funkcję podziału kosztów podatkowych:

- Poprzez przypisanie do dokumentu dedykowanej stawki VAT jako podlegającej odliczeniu w 50%

- Poprzez zdefiniowanie danego „typu wydatku” podlegającego podziałowi na koszty uzyskania przychodów

- Przeliczenie wydatków w walucie na PLN

Dla celów podatkowych, zgodnie z generalną zasadą określoną w art. 11a ust. 2 updof i art. 15 ust. 1 updop, koszty poniesione w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu. Trzeba jednak zauważyć, że przepisy ustaw o podatku dochodowym nie określają wprost, jaki dzień należy przyjąć za dzień poniesienia kosztu podróży służbowej.

Z przepisów rozporządzenia Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r. w sprawie należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej (Dz. U. poz. 167) wynika, że rozliczenia delegacji dokonuje pracownik.

Jak stanowi § 5 rozporządzenia, pracownik dokonuje rozliczenie kosztów podróży krajowej lub podróży zagranicznej nie później niż w terminie 14 dni od dnia zakończenia tej podróży. Wydatki związane z delegacją ujmuje się w kosztach na podstawie rozliczenia delegacji, a właściwym kursem do przeliczenia wymienionych kosztów jest kurs średni NBP z dnia poprzedzającego dzień rozliczenia delegacji. Według tego kursu powinny być także przeliczane wydatki nieudokumentowane (diety, ryczałty).

Do rozliczenia tych kosztów pracownik załącza dokumenty, w szczególności rachunki, faktury lub bilety potwierdzające poszczególne wydatki. Obowiązek ten nie dotyczy diet oraz wydatków objętych ryczałtami. Jeżeli przedstawienie dokumentu nie jest możliwe, pracownik składa pisemne oświadczenie o dokonanym wydatku i przyczynach braku jego udokumentowania. W uzasadnionych przypadkach pracownik składa pisemne oświadczenie o okolicznościach mających wpływ na prawo do diet, ryczałtów, zwrot innych kosztów podróży lub ich wysokość.

Zatem średni kurs NBP do przeliczenia diety to kurs z dnia poprzedzającego dzień przedłożenia przez pracownika rozliczenia delegacji.

System SAP Concur umożliwia automatyczne pobieranie tabeli kursów ogłaszanych przez NBP. Dla celów przeliczenia diet według kursu z dnia rozliczenia delegacji zazwyczaj stosuje się modyfikację w SAP Concur.

- Rozliczenia służbowych kart kredytowych

W przypadku, gdy pracownicy posługują się służbowymi kartami kredytowymi w celu zapłaty za wydatki pracownicze, pojawiają się wyzwania związane z prawidłowym rozliczeniem takich płatności, szczególnie jeżeli chodzi o wydatki ponoszone w walutach obcych. W standardzie SAP Concur jest możliwość łączenia dokumentów kosztowych z obciążeniami na karcie kredytowej. Takiego przyporządkowania może dokonać pracownik bezpośrednio w systemie. Wydatki takie przeliczane są na złote polskie według kursu zastosowanego na płatności z karty kredytowej. Takie rozwiązanie przyspiesza proces rozliczeń z perspektywy pracownika, natomiast powoduje problemy związane z rozliczeniem księgowym.

Koszty poniesione w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu. Generalnie przyjmuje się, że jest to średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury. Różnice kursowe ustalane zgodnie z art. 15a ustawy o PDOP, powstają m.in., gdy wartość poniesionego kosztu wyrażonego w walucie obcej po przeliczeniu na złote według kursu średniego ogłaszanego przez NBP różni się od wartości tego kosztu w dniu zapłaty, przeliczonej według faktycznie zastosowanego kursu waluty z tego dnia. W praktyce są to różnice kursowe na rozrachunkach.

Aby prawidłowo rozliczyć wydatki walutowe, konieczna jest modyfikacja przeliczania kwot wyrażonych w walutach obcych. Dodatkowo, aby umożliwić odpowiednią identyfikację kwot na rozrachunkach pracowniczych, należy ustawić import dodatkowych pól w SAP Concur, które rejestrują oryginalne kwoty w danej walucie.

Pomimo dużej ilości wyzwań i konieczności modyfikacji systemu, istnieje wiele korzyści z wdrożenia rozwiązań do zarządzania wydatkami pracowniczymi. Przede wszystkim jest to możliwość dostępu do dokumentów w formie elektronicznej oraz śledzenie procesu akceptacji kosztów podróży służbowych i innych wydatków. Takie możliwości doceniają nie tylko pracownicy ale również księgowi, którzy mogą w łatwy i szybki sposób komunikować się z pracownikami i mieć dostęp do informacji w dowolnym czasie.

Autor: Katarzyna Opalko, Manager Księgowości w MDDP Outsourcing.

Źródła:

Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych.

Ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych.

Napisz do nas lub zadzwoń

Odkryj wszystkie usługi

Outsourcing księgowy i kadrowo-płacowy to nie jedyne nasze usługi. Eksperci MDDP Outsourcing są do Państwa dyspozycji. Chętnie odpowiemy na wszystkie pytania dotyczące naszej oferty, cennika oraz wszelkich kwestii związanych z naszą działalnością.

Skontaktuj się z nami i poznaj ofertę stworzoną dla Twojej firmy.

Zadzwoń

Biuro w Warszawie

tel. (+48) 22 351 13 45

Biuro w Katowicach

tel. (+48) 32 797 83 50