Case study - Wdrożenie ryczałtu od dochodów spółek (CIT Estoński) w spółce z o.o. z branży nieruchomościowej

Klient, którego MDDP Outsourcing obsługuje od 2017 roku, prowadzi działalność polegającą na inwestycjach w segmencie nieruchomości komercyjnych typu high street retail.

Spółka od początku swojej działalności skupiła się wyłącznie na rynku warszawskim. Strategia ta pozwalała do tej pory osiągnąć ponad 95% współczynnika wynajmu oraz przyczyniła się do uzyskania wysokich stóp zwrotu z inwestycji. Dzięki temu Klient stale się rozwija, nieustannie powiększając swoje zasoby poprzez zakup nowych, atrakcyjnych nieruchomości komercyjnych w Warszawie.

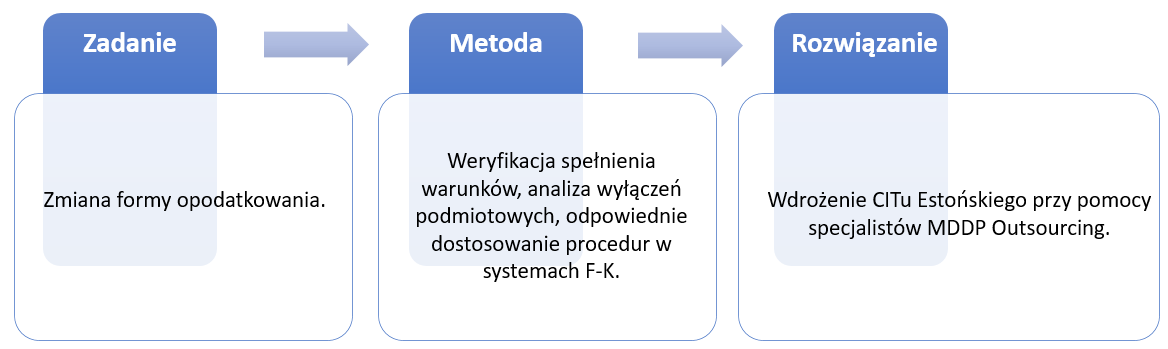

Z początkiem 2022 roku spółka zdecydowała się zmienić formę opodatkowania swoich dochodów na ryczałt od dochodów spółek, czyli tzw. CIT Estoński.

Zanim do tego doszło, Klient we współpracy z MDDP Outsourcing, musiał dokonać dokładnej analizy, aby stwierdzić czy ma prawo wybrać tę formę opodatkowania. Weryfikacja polegała na sprawdzeniu, czy Spółka spełnia wszystkie niezbędne warunki pozwalające stosować ryczałt od dochodów spółek.

Proces weryfikacji możliwości wybrania CITu Estońskiego jako formy opodatkowania

Zgodnie z ustawą o podatku dochodowym od osób prawnych w wersji obowiązującej na dzień 1 stycznia 2022 r., z opodatkowania ryczałtem może skorzystać podatnik, który spełnia łącznie następujące warunki:

- Podlega obowiązkowi podatkowemu od całości swoich dochodów w Polsce, bez względu na miejsce ich osiągania.

Klient posiada siedzibę w Polsce i podlega opodatkowaniu podatkiem dochodowym od osób prawnych, od całości swoich dochodów, bez względu na miejsce ich osiągania. W związku z tym warunek ten jest spełniony.

- Mniej niż 50% przychodów z jego działalności w poprzednim roku podatkowym wraz z należnym podatkiem VAT pochodzi z:

- wierzytelności,

- odsetek i pożytków od wszelkiego rodzaju pożyczek,

- części odsetkowej raty leasingowej,

- poręczeń i gwarancji,

- praw autorskich lub praw własności przemysłowej, w tym z tytułu zbycia tych praw,

- zbycia i realizacji praw z instrumentów finansowych,

- transakcji z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4 – w przypadku gdy w związku z tymi transakcjami nie jest wytwarzana wartość dodana pod względem ekonomicznym lub wartość ta jest znikoma.

Spółka przy wsparciu MDDP Outsourcing przeanalizowała swoje przychody z 2021 roku i więcej niż 50% z nich stanowią przychody z działalności operacyjnej tj. z tytułu obrotu i wynajmu nieruchomości. Nie są to zatem tzw. przychody pasywne wskazane powyżej. W efekcie warunek określony w tym punkcie jest zrealizowany. W kolejnych latach Spółka wraz z MDDP Outsourcing będzie weryfikować, czy warunek ten nadal jest spełniony.

- Podatnik:

- zatrudnia na podstawie umowy o pracę co najmniej 3 osoby w przeliczaniu na pełne etaty, niebędące wspólnikami tego podatnika, przez okres co najmniej 300 dni w roku podatkowym, a w przypadku gdy rokiem podatkowym nie jest okres kolejnych dwunastu miesięcy kalendarzowych – przez co najmniej 82% dni przypadających w roku podatkowym, lub

- ponosi miesięcznie wydatki w kwocie stanowiącej co najmniej trzykrotność przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw z tytułu wypłaty wynagrodzeń na rzecz zatrudnionych na podstawie umowy innej niż umowa o pracę (tj. innych umów cywilnoprawnych) co najmniej 3 osób fizycznych, niebędących wspólnikami tego podatnika, jeżeli w związku z wypłatą tych wynagrodzeń na podatniku ciąży obowiązek poboru zaliczek na podatek dochodowy od osób fizycznych i składek na ubezpieczenie społeczne.

Klient zatrudniał w tym czasie 3 pracowników w oparciu o umowę o pracę w pełnym wymiarze godzin przez ponad 300 dni w roku podatkowym (zarówno w 2020 r., jak i 2021 r.). Rok kalendarzowy jest równy rokowi podatkowemu Spółki, zatem wyżej wskazany warunek jest spełniony. Spółka powinna kontynuować zatrudnienie 3 pracowników na powyższych zasadach w okresie stosowania ryczałtu lub w inny sposób spełnić ww. warunek. Kontrola niniejszego warunku jest równolegle prowadzona zarówno przez Klienta jak i MDDP Outsourcing.

- Prowadzi działalność w formie spółki z ograniczoną odpowiedzialnością, spółki akcyjnej, prostej spółki akcyjnej, spółki komandytowej, spółki komandytowo-akcyjnej, której odpowiednio udziałowcami, akcjonariuszami lub wspólnikami są wyłącznie osoby fizyczne nieposiadające praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciele (fundatorzy) lub beneficjenci fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym.

Spółka naszego Klienta prowadzi działalność w formie spółki z ograniczoną odpowiedzialnością, w której wspólnikami są wyłącznie dwie osoby fizyczne. Osoby te nie posiadają praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu, albo stosunku prawnego o charakterze powierniczym. Zatem powyższy warunek jest spełniony. W kolejnych latach należy weryfikować, czy warunek ten będzie nadal realizowany.

- Nie posiada udziałów (akcji) w kapitale innej spółki, tytułów uczestnictwa w funduszu inwestycyjnym lub w instytucji wspólnego inwestowania, ogółu praw i obowiązków w spółce niebędącej osobą prawną oraz innych praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym.

Spółka nie posiada udziałów (akcji) w kapitale innych spółek, tytułów uczestnictwa w funduszu inwestycyjnym lub w instytucji wspólnego inwestowania, ogółu praw i obowiązków w spółce niebędącej osobą prawną oraz innych praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym. W związku z tym warunek opisany powyżej jest spełniony. W kolejnych latach należy weryfikować, czy warunek ten będzie spełniony.

- Nie sporządza za okres opodatkowania ryczałtem sprawozdań finansowych zgodnie z MSR na podstawie art. 45 ust. 1a i 1b ustawy o rachunkowości.

Spółka sporządza sprawozdania finansowe na podstawie ustawy o rachunkowości. Jest to zgodne z warunkiem wskazanym powyżej. Spółka nie będzie mogła w trakcie korzystania z ryczałtu sporządzać sprawozdań finansowych na podstawie MSR.

- Złoży zawiadomienie o wyborze opodatkowania ryczałtem według ustalonego wzoru, do właściwego naczelnika urzędu skarbowego w terminie do końca pierwszego miesiąca pierwszego roku podatkowego, w którym ma być opodatkowany ryczałtem.

Spółka przy wsparciu MDDP Outsourcing zrealizowała obowiązki o charakterze informacyjnym i w wymaganym terminie zostało przygotowane i złożone w urzędzie skarbowym wymagane przepisami prawa zawiadomienie o wyborze ryczałtu od dochodów spółek.

Analiza wyłączeń podmiotowych- dalszy ciąg przygotowań do zmiany formy opodatkowania

Przed podjęciem decyzji o wyborze Estońskiego CITu jako formy opodatkowania, konieczne było również dokonanie analizy wyłączeń podmiotowych, o których mowa w art. 28k ustawy o CIT.

Opodatkowania ryczałtem nie stosuje się bowiem do:

- Przedsiębiorstw finansowych, o których mowa w art. 15c ust. 16 ustawy o CIT i instytucji pożyczkowych w rozumieniu art. 5 pkt 2a ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim.

Spółka nie jest przedsiębiorstwem finansowych w rozumieniu ustawy o CIT, ani instytucją pożyczkową w rozumieniu ustawy o kredycie konsumenckim. Tym samym wyłączenie podmiotowe wskazane w powyższym punkcie nie ma do niej zastosowania.

- Podatników uzyskujących dochody z działalności gospodarczej prowadzonej na terenie SSE lub w Polskiej Strefie Inwestycji, na podstawie uzyskanej decyzji o wsparciu.

Klient nie uzyskuje dochodów z działalności gospodarczej prowadzonej na terenie SSE, ani PSI. Wyłączenie podmiotowe wskazane w powyższym punkcie nie ma zastosowania.

- Podatników postawionych w stan upadłości lub likwidacji.

Spółka nie jest postawiona w stan upadłości lub likwidacji. Finalnie w sytuacji Spółki nie ma aktualnie zastosowania powyższe wyłączenie.

- Podatników, którzy zostali utworzeni:

- w wyniku połączenia lub podziału, albo

- przez osoby prawne, osoby fizyczne albo jednostki organizacyjne niemające osobowości prawnej wnoszące, tytułem wkładów niepieniężnych na poczet kapitału podatnika, składniki majątku uzyskane przez te osoby, albo jednostki w wyniku likwidacji innych podatników, jeżeli te osoby, albo jednostki posiadały udziały (akcje) tych innych likwidowanych podatników, albo

- przez osoby prawne, osoby fizyczne, albo jednostki organizacyjne niemające osobowości prawnej, jeżeli w roku podatkowym, w którym podatnik został utworzony, lub w roku podatkowym bezpośrednio po nim następującym, zostało do niego wniesione na poczet kapitału uprzednio prowadzone przedsiębiorstwo, zorganizowana część przedsiębiorstwa albo składniki majątku tego przedsiębiorstwa o wartości przekraczającej łącznie równowartość w złotych kwoty 10 000 euro,

- w roku podatkowym, w którym rozpoczęli działalność, oraz w roku podatkowym bezpośrednio po nim następującym, nie krócej jednak niż przez okres 24 miesięcy od dnia utworzenia.

Spółka Klienta została utworzona w 2006 r., a więc w okresie dłuższym niż 24 miesiące od planowanego wyboru opodatkowania ryczałtem. Tym samym powyższe wyłączenie nie ma zastosowania do Spółki. Firma nie uczestniczyła również w ww. reorganizacjach. W trakcie opodatkowania ryczałtem należy mieć na względzie ograniczenia związane z ewentualnymi reorganizacjami.

- Podatników, którzy:

- zostali podzieleni przez wydzielenie, albo

- wnieśli tytułem wkładu do innego podmiotu, w tym na poczet kapitału:

- uprzednio prowadzone przez siebie przedsiębiorstwo, zorganizowaną część przedsiębiorstwa, albo składniki majątku tego przedsiębiorstwa o wartości przekraczającej łącznie równowartość w złotych kwoty 10 000 euro, przeliczonej według średniego kursu euro ogłaszanego przez Narodowy Bank Polski w pierwszym dniu roboczym miesiąca poprzedzającego miesiąc, w którym wniesiono te składniki majątku, zaokrąglając do 1000 zł. Przy czym wartość tych składników oblicza się, stosując odpowiednio przepisy art. 14, lub

- składniki majątku uzyskane przez tego podatnika w wyniku likwidacji innych podatników, jeżeli ten podatnik posiadał udziały (akcje) tych innych likwidowanych podatników,

- w roku podatkowym, w którym dokonano podziału albo wniesiono wkład oraz w roku podatkowym bezpośrednio po nim następującym, nie krócej jednak niż przez okres 24 miesięcy od dnia dokonania podziału albo wniesienia wkładu.

Spółka w ciągu ostatnich 24 miesięcy nie została podzielona przez wydzielenie, ani nie wniosła wkładu do innego podmiotu. W związku z czym powyższe wyłączenie nie ma zastosowania do Spółki.

Biorąc pod uwagę powyższe, Firma Klienta spełniała warunki przewidziane w ustawie o CIT dla zastosowania opodatkowania ryczałtem. Ponadto w wyniku analizy ustalono, iż nie miały zastosowania żadne wyłączenia podmiotowe w zakresie ryczałtu wskazane w ustawie o CIT.

Na podstawie tak szczegółowej weryfikacji, Klient zdecydował się na przejście na ryczałt od dochodów spółek tj. CIT Estoński od 1 stycznia 2022 roku.

Modyfikacje systemowe po wdrożeniu CITu Estońskiego

Decyzja Klienta o zmianie formy opodatkowania wymagała przeprowadzenia pewnych modyfikacji w ewidencjach księgowych Klienta. Konieczne było także zrealizowanie dodatkowych obowiązków rozliczeniowych związanych z ryczałtem.

I tak też zespół specjalistów MDDP Outsourcing został zobowiązany do:

- Dokonania wyodrębnienia w kapitale własnym na dzień 31 grudnia 2021 roku, poprzez wydzielenie:

- kwoty zysków niepodzielonych i kwoty zysków podzielonych, które odniesiono na kapitały, a zostały wypracowane w latach poprzedzających pierwszy rok opodatkowania ryczałtem, oraz

- kwoty niepokrytych strat, które zostały poniesione w latach poprzedzających pierwszy rok opodatkowania ryczałtem.

- Dokonania korekty wstępnej na dzień 31 grudnia 2021 roku.

Obowiązek ten wynika z art. 7aa ust. 1 ustawy o CIT i wiąże się ze sporządzeniem informacji o dochodzie z przekształcenia, w kwocie odpowiadającej sumie nadwyżek wartości poszczególnych składników majątku, ustalonych dla wyniku finansowego netto zgodnie z przepisami o rachunkowości, na dzień przekształcenia, ponad ich wartość podatkową ustaloną na ten dzień wraz z informacją o podatku należnym.

Informacja ta została sporządzona jako załącznik CIT/KW do deklaracji CIT 8 za 2021 rok.

- Zmiana zasad przy naliczaniu zaliczki na podatek dochodowy za 2022 rok.Od 1 stycznia 2022 roku w Spółce opodatkowaniu ryczałtem podlega:

- dochód z tytułu zysku netto wypracowanego w okresie opodatkowania ryczałtem, w części przeznaczonej do podziału między wspólników lub na pokrycie strat powstałych w okresie poprzedzającym opodatkowanie ryczałtem,

- dochód z tytułu ukrytych zysków,

- dochód z tytułu wydatków niezwiązanych z działalnością gospodarczą podatnika,

- dochód z tytułu zmiany wartości składników majątku (w przypadku łączenia, podziału, przekształcenia podmiotów lub wniesienia przez osobę fizyczną w drodze wkładu niepieniężnego przedsiębiorstwa lub jego zorganizowanej części),

- dochód z tytułu zysku netto w części niepodzielonej lub nieprzeznaczonej na pokrycie straty w okresie stosowania ryczałtu – w przypadku podatnika, który zakończył opodatkowanie ryczałtem,

- dochód z tytułu nieujawnionych operacji gospodarczych.

Modyfikacji należało również dokonać w zakładowym planie kont spółki. Z uwagi na szczególne kategorie dochodów podlegających opodatkowaniu tj. wydatki niezwiązane z działalnością gospodarczą, czy też ukryte zyski, zrezygnowano z kont wynikowych dedykowanych wydatkom niestanowiącym kosztów uzyskania przychodu, a w ich miejsce utworzono konta pozabilansowe odpowiadające tym dwóm szczególnym kategoriom dochodów na potrzeby ryczałtu od dochodów spółek.

Dzięki temu zabiegowi możliwe jest sprawne i efektywne wyliczenie zaliczki na podatek dochodowy.

Finalnie cały skomplikowany proces zmiany formy opodatkowania zakończył się sukcesem. W głównej mierze dzięki efektywnemu przygotowaniu oraz dogłębnej analizie przeprowadzonej przez Ekspertów MDDP Outsourcing. Nowe procedury musiały znaleźć swoje odzwierciedlenie również w systemach księgowo-finansowych Klienta, lecz niezbędne modyfikacje zostały przeprowadzone bezbłędnie pod okiem naszego Zespołu. Wyzwanie nie było łatwe i od razu wiedzieliśmy, że będziemy musieli oddelegować na jakiś czas dodatkowe zasoby, nie mniej jednak cieszymy się z sukcesu i zdobycia nowych doświadczeń, zaś naszemu Klientowi dziękujemy za zaufanie.

Autor: Agnieszka Bojar, Manager obszaru Księgowości w MDDP Outsourcing.